Vernon, comme toute collectivité locale, a plusieurs options en ce qui concerne l’emprunt. Comme un particulier, elle peut emprunter soit à taux fixe, soit à taux variable. Toutefois, s’est ajoutée ces dix dernières années une nouvelle possibilité : contracter un emprunt structuré, ou emprunt “toxique” . C’est cette modalité qui est aujourd’hui au centre de l’attention médiatique. Un réexamen de ces trois options d’emprunt semble à l’ordre du jour…

Le taux fixe : historique mais élevé

Les contrats à taux fixes sont évidemment les plus simples à évaluer, tant pour le particulier que pour une collectivité. Cette dernière fait un appel d’offre avec ses conditions : possibilités de remboursement anticipé, pénalités éventuelles, et autres clauses spécifiques comme la possibilité, importante pour une commune, de ne pas payer d’intérêts sur un emprunt qui n’est pas encore utilisé, comme lorsque les travaux vont moins vite que prévu1 .

Les banques répondent en proposant des contrats, et le conseil municipal signe le contrat au taux le plus faible proposé. Ce taux est toujours plus élevé, et parfois beaucoup plus, que ceux qui sont proposés avec des emprunts à taux variables ou des emprunts structurés.

L’emprunt à taux fixe se révèle toutefois intéressant pour l’endettement d’une collectivité, car il permet à l’équipe dirigeante d’avoir une excellente visibilité budgétaire : la collectivité connaît en effet sur toute la durée de l’emprunt ce qu’elle aura à rembourser à la banque, sans aucune surprise.

Pourquoi les taux fixes ne représentent pas 100 % de l’emprunt des collectivités, s’ils sont si intéressants pour la visibilité budgétaire ? Simplement parce qu’à l’instar des particuliers qui s’endettent à taux variable, les autres emprunts permettent souvent des taux d’intérêt plus faibles, du moins lorsqu’on les contracte et pendant les premières années… difficile pour un élu de justifier auprès des électeurs une charge de la dette plus élevée de quelques pourcents, alors que la collectivité voisine gagne plusieurs dizaines de milliers, voire plusieurs millions d’euros, en prenant des emprunts à taux variable !

Le taux variable : un classique de l’emprunt des collectivités

Les contrats à taux variable “simple” sont un peu plus complexes. La collectivité, ici encore, passe son appel d’offre ou négocie directement avec une banque, avec les mêmes conditions que pour les taux fixes.

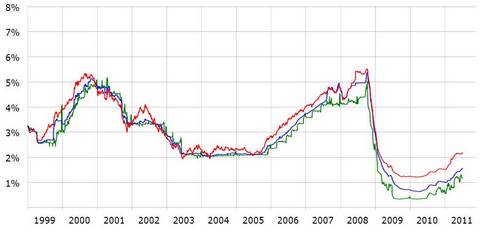

Ce taux variable est souvent constitué par un indice auquel s’ajoute un pourcentage. Par exemple, le taux va être celui de l’EONIA ou de l’EURIBOR, deux indices de référence pour ce type d’emprunts, qui reflètent l’état du crédit interbancaire européen2 , ajouté d’un chiffre arbitraire décidé par la banque prêteuse. On aura ainsi sur le contrat “EONIA + 1.25 point” , ce qui avec un EONIA à 1.75 % représentera un taux de 3 % pour la collectivité.

Ces indices du crédit interbancaire changent évidemment en permanence, et le taux des intérêts peut être calculé au jour le jour ou à la semaine, en fonction du contrat de la collectivité. La plupart du temps, ces taux variables sont plus faibles sur le court comme le long terme que les taux fixes. Le risque pris est ici relativement faible : la commune peut espérer gagner de l’argent sur des prêts de longue durée, en particulier lorsque les emprunts à taux fixes sont chers.

Taux EURIBOR. On observe les variations parfois très fortes de cet indice de référence pour les prêts à taux variable. | Source : Wikipedia

La collectivité perdra cependant en visibilité, et elle doit provisionner des ressources pour la ou les années où ces taux variables s’élèveront, parfois assez fortement. Cependant, comme les indices des taux variables sont alignés sur la même aire géographique que celle où se situe la collectivité, l’Europe dans le cas de Vernon, les élus sont assurés que la montée ou la baisse de ces taux suivra avec cohérence leurs propres accélérations ou ralentissements économiques. Gardons toutefois à l’esprit que lors des grandes crises financières, ces taux peuvent varier (à la hausse comme à la baisse) de manière déraisonnable même si ce n’est que de façon temporaire, bouleversant les prévisions budgétaires… ce qui rend d’autant plus nécessaire le maintien de fonds propres suffisants pour pouvoir amortir une montée des taux.

Avant l’an 2000, la plupart des collectivités opéraient pour leur endettement en mélangeant les deux types d’emprunts : le taux fixe permet la visibilité, et le taux variable permet de faire baisser les intérêts d’emprunt. Les risques pris se résumaient plus ou moins à la quantité de chacun des contrats. Un conseil municipal plus conservateur, frileux ou craignant des turbulences financières graves dans les dix ou vingt prochaines années choisira de favoriser les taux fixes, tandis qu’une collectivité en forte croissance économique ou n’envisageant pas de problèmes financiers majeurs choisira de favoriser les taux variables, les emprunts à taux fixes permettant dans les deux cas de “tempérer” les fluctuations des taux variables et donc de ne pas trop obscurcir la visibilité budgétaire à moyen/long-terme.

L’emprunt structuré ou “toxique” : les collectivités dans la cour des grands

Entrent en scène à la fin de la décennie 1990 les emprunts structurés, basés sur les produits financiers du même nom. La caractéristique numéro un de ces produits, emprunts ou investissement, est leur extrême complexité. Ils furent crées par les établissement bancaires dans un but simple : réduire les risques pris par les investisseurs ou les emprunteurs, en utilisant la logique assurantielle3 et non plus une logique strictement bancaire 4 .

Un emprunt structuré se compose de plusieurs taux variables ou fixes, qui changeront en fonction de la valeur des indices choisis. Deux points importants sont à retenir pour comprendre les politiques des collectivités en matière d’emprunts structurés. D’abord, tous les emprunts structurés ne sont pas d’une égale dangerosité pour l’emprunteur : certains auront un taux maximal qui sera fixe (emprunts “capés” : si le taux variable dépasse une limite à la hausse ou à la baisse, alors on passe à un taux fixe figurant dans le contrat) , d’autres auront au contraire un effet “de pente” (le taux d’intérêt subit un effet multiplicateur et augmente plus vite que l’indice utilisé comme référence) , “cumulatif” (les taux d’intérêt s’ajoutent au lieu de se substituer) ou “de courbe” (le taux d’intérêt est alors un mélange complexe de rapports entre monnaies) . Ensuite, l’immense majorité des emprunts structurés comporte une période dite “de bonification” de 2 à 5 ans, pendant laquelle un taux fixe très avantageux est pratiqué par le prêteur, avant que ne s’applique pour les 15 ou 20 ans qui restent les taux “structurés” décrits ci-dessus.

Voici quelques exemples simplifiés, pour des emprunts d’une durée de 20 ans (commune pour une ville comme Vernon) . Ceux-ci sont fictifs mais leurs caractéristiques sont celles d’emprunts vernonnais actuels ou renégociés depuis par la commune. Les lecteurs moins intéressés par la technicité de ces emprunts peuvent s’abstenir de les lire et passer directement à la suite.

- Un emprunt “capé” à la baisse basé sur un indice “non exotique” comme l’EURIBOR : période de bonification de 2 ans avec un taux fixe de 3.80 % , puis tant que l’EURIBOR sera au-dessus des 2 % , le taux appliqué sera de “EURIBOR + 1 point” , mais si il passe sous les 2 % , alors le taux appliqué sera un fixe de 4.30 % . Un emprunt comme celui-ci est d’une dangerosité assez faible, bien que supérieure à un emprunt à taux variable classique dont il partage partiellement les caractéristiques, et une collectivité pourra, avec raison, penser faire des économies sur le long terme par rapport aux deux formules historiques d’emprunt.

- Un emprunt “de courbe” , “de pente” et “capé” à la baisse : période de bonification de six mois au début et de 5 ans à la fin avec un taux fixe de 3.40 % , puis tant que le rapport entre dollar américain et franc suisse est supérieur à un (si un dollar vaut plus d’un franc suisse) , taux fixe de 3,40 % , et si ce rapport est inférieur à un, taux d’intérêt issu d’une formule complexe. En pratique, cela signifie que le taux de l’emprunt ne sera jamais inférieur à 3.40 % , et que si le franc suisse prend de la valeur par rapport au dollar (ce qui est arrivé cet été) , les taux d’intérêts augmenteront en rapport si la mairie n’a pas veillé à ce que la formule employée ne fasse pas grimper trop vite le taux d’intérêt. Un emprunt de ce type peut être dangereux, car son taux suit un indice (le rapport franc suisse/dollar) déconnecté financièrement du territoire de la collectivité : cela dépendra de la corrélation entre la formule de calcul des intérêts en cas de franchissement du seuil (plus les taux d’intérêts augmentent lentement, par rapport à l’indice utilisé, mieux c’est) . Par ailleurs, une période de bonification placée à la fin de l’emprunt est signe d’une volonté de gestion à long terme : il est préférable d’avoir un taux fixe à la fin, car cela donne un minimum de visibilité pour la collectivité. Placée au début, cela handicape l’avenir et peut fait croire aux citoyens que seul le court-terme électoral importe à l’équipe élue.

- Un emprunt “de courbe” , “de pente” et “capé” à la baisse avec un indice “exotique” : période de bonification de 5 ans avec un taux fixe de 3.85 % , puis taux d’intérêts basés sur l’indice “Constant Maturity Swap” 30 ans, qui correspond à un rapport complexe entre différents taux interbancaires et indices comme l’Euribor (les CMS font partie des instruments financiers les plus exotiques, complexes même pour les banques) . Si le CMS 30 ans est sous les 7 % , alors le taux sera fixe et de 3.85 % . Si celui-ci franchit cette limite (une banque expliquera à ses clients les très faibles chances que cela a de se produire lors de la vente de tels contrat) , alors le taux augmentera plus vite que l’indice CMS 30 ans, avec par exemple un taux d’intérêt déjà à 8.85 % si le CMS 30 ans est à 8 % . Un tel emprunt est encore plus dangereux que le précédent, notamment parce que l’indice est totalement incompréhensible pour une mairie comme Vernon, et que le taux augmente plus vite par rapport au CMS que celui du précédent emprunt par rapport au franc suisse. On notera également la présence d’un taux fixe très intéressant dans la période de bonification, qui elle-même est assez longue (plus d’une législature pour une commune) et placée au début de l’emprunt.

Taux de change entre dollar et franc suisse, très utilisé pour les emprunts structurés. On voit les fortes variations de cet indice qui est, comme les autres taux de change, déconseillé depuis 2010 par les circulaires du ministère de l’économie et des finances. | Source : Yahoo Finance

Les emprunts structurés, dits “toxiques” , peuvent donc être de nature assez différente entre eux, et sont très loin de représenter la même prise de risque pour une collectivité : certains, en général les plus simples (et les moins nombreux) , représentent une réelle économie pour une commune, et peuvent remplacer avantageusement une partie des emprunts à taux variable d’une collectivité. D’autres sont effectivement toxiques pour un budget car leurs taux peuvent monter très vite très haut, ce qui mettrait dans le rouge une collectivité qui n’aurait pas prévu de provisions suffisantes parce qu’elle avait sous-évalué le danger de tels emprunts ou parce que ceux-ci représentent une partie trop importante de son endettement total (c’est le cas de la Seine-Saint-Denis et de ses 93 % d’emprunts structurés) .

Un autre élément crucial pour comprendre l’empressement de certains élus à contracter des emprunts à taux structurés est la période de bonification, pendant laquelle la collectivité bénéficie d’un taux fixe très intéressant. Lorsque cette période est longue et placée au début de l’emprunt, la méfiance est de mise : un élu plus court-termiste sera propice à céder à ce type de propositions, la collectivité bénéficiant d’un taux qui ne se dégradera qu’après la législature actuelle… au contraire, une période de bonification placée à la fin d’un emprunt témoignera d’une vision plus à long terme de l’équipe en place, la prise de risque étant immédiate et non différée dans le temps. La Seine-Saint-Denis (et de nombreuses autres collectivités) est ici encore dans le cadre le plus court-termiste, elle qui se réveille aujourd’hui alors que les périodes de bonification de ses prêts se terminent et que les taux d’intérêts augmentent fortement, après avoir bénéficié pendant des années de taux fixes très intéressants. Un élu qui arguerait de taux plus faible pendant cette période de bonification, soit pendant ou au début de sa législature, comme argument en faveur d’un emprunt structuré à ce moment-là, présenterait une vérité tronquée à ses électeurs. Cela reviendrait en effet pour un consommateur à s’engager pour deux ans avec tel opérateur téléphonique à la place de tel autre parce que le prix du forfait est réduit pendant les trois premiers mois…

Collectivités et emprunt : maîtriser la toxicité

L’élément budgétaire le plus important pour une collectivité est la visibilité financière à long terme. L’emprunt d’une commune comme Vernon est toujours un compromis entre ce critère et les taux d’intérêts5 . Ce compromis est historiquement fait avec un mélange plus ou moins équilibré d’emprunts à taux fixe et variable. L’arrivé des emprunts structurés a profondément modifié cet équilibre en encourageant une prise de risque souvent démesurée, qui met directement en danger les communes les moins prudentes, plus qu’aucun prêt à taux variable n’aurait pu le faire. Jeter la pierre sur tous les élus ayant souscrit des emprunts structurés serait pour autant injuste : certains de ces emprunts représentent un intérêt réel pour une commune, aux conditions que celle-ci évalue correctement le risque et fasse des provisions financières en conséquence, et qu’elle garde à ce type d’emprunt un caractère marginal dans son endettement total6 .

Le rôle des banques n’est évidemment pas anodin dans la propagation rapide des emprunts structurés dans les collectivités françaises depuis 2000, et notamment celui de la banque historique des collectivités locales, Dexia (anciennement Crédit Local de France) . La relation entre banques et collectivités fut longtemps placée en France sous le signe du conseil et du conservatisme financier. Cette relation a beaucoup changé ces dernières années, le conseiller bancaire prenant progressivement un rôle de strict vendeur de produits financiers, rôle exigé par les dirigeants des banques françaises. Les collectivités, pour beaucoup, n’ont pas su s’adapter à ce changement qui exigeait d’elles de se procurer une réelle expertise financière et une méfiance accrue à l’égard des propositions d’emprunt.

La législation française, assouplie et n’obligeant plus les communes à créer un appel d’offres public lors des emprunts7 , a également facilité les formules complexes les plus toxiques en ne permettant pas toujours un contrôle citoyen des contrats souscrits par les élus. Depuis 2010, les banques françaises ont signé la charte Gissler, qui les engage à ne plus proposer les produits d’emprunt structurés les plus nocifs et complexes, ceux dont les taux d’intérêts peuvent exploser. S’il est possible que de tels produits disparaissent pour l’emprunt des collectivités, nombreuses sont celles qui vont longtemps payer les emprunts toxiques effectués durant la précédente décennie.

Aller plus loin

- Un rapport de la Cour des Comptes datant de 2008, intitulé “Les risques pris par les collectivités territoriales et les établissements publics locaux en matière d’emprunt”, balaie en profondeur le sujet, avec de très nombreux exemples, dont certains sont proches d’emprunts vernonnais passés ou actuels. La Cour des Comptes pointe les différences de risque en fonction des différents types d’emprunts structurés, et fait plusieurs recommandations. D’abord, une meilleure information et plus de transparence vis-à-vis des citoyens et de l’opposition municipale, avec notamment un grand débat annuel concernant la gestion de la dette. Ensuite, des transformations comptables pour mieux encaisser les fortes variations de taux et prévoir des provisions budgétaires en conséquence.

- Mémoire de 2009 d’Antoine Pâris, justement nommé “La dette structurée des collectivités locales : gestion active ou spéculation ?” . Il montre bien le problème que posent les emprunts structurés pour les collectivités. Les économies par rapport à un taux fixe peuvent être importantes, et la période de bonification est intéressante électoralement car elle permet d’avoir de très bons taux les premières années. Toutefois, les gains ne sont pas forcément assurés et résultent forcément d’un pari spéculatif (gagnant) , et certaines formules sont réellement toxiques car très dangereuses si le pari spéculatif est perdant.

- Les travaux et investissements publics se déroulent en effet souvent moins vite qu’anticipé. Jean-Luc Miraux pointe ainsi depuis un certain nombre de conseils municipaux la non-utilisation d’une partie des dépenses votées au conseil municipal, ce qui entraîne des intérêts lorsqu’une clause spécifique n’est pas inscrite dans les emprunts de la ville.

- C’est-à-dire les taux auxquels les banques européennes se prêtent entre elles, en général nettement plus faible que celui pratiqué pour les particuliers ou les entreprises. Gardons toutefois à l’esprit que lors des crises financières, ces taux peuvent varier très fortement et atteindre des hauts et des bas habituellement jamais atteints.

- C’est le cas des CDS et CDO dont on entendit beaucoup parler lors du presque-effondrement financier de 2008, qui reposent l’un sur une logique de protection (j’achète une action et je me protège contre la chute de sa valeur boursière en “m’assurant” auprès d’une autre banque) et l’autre sur une logique de mutualisation (en réunissant des milliers d’emprunts sous un produit financier unique, je m’assure que celui-ci rapportera toujours, des milliers voire dizaines de milliers d’emprunteur ne pouvant tous arrêter de me rembourser en même temps) .

- Où la banque prête de l’argent et récupère celui-ci avec des intérêts et des frais de gestion.

- Qu’un maire veuille emprunter à moindre coût est certes compréhensible

- La chambre régionale des comptes de Haute-Normandie considère dans son rapport sur la gestion de Vernon jusqu’en 2006 que 19 % d’emprunts structurés est un niveau qui “n’engendre pas une situation préoccupante dans l’immédiat” mais qu’elle relève toutefois en mettant en garde la municipalité.

- Décret n° 99-634 du 19 juillet 1999 modifiant le Code des Marchés Publics, lequel exclut désormais des procédures de mise en concurrence, les «accords-cadres et marchés de services financiers relatifs à l’émission, à l’achat, à la vente et au transfert de titres ou d’autres instruments financiers et à des opérations d’approvisionnement en argent ou en capital» (article 3 du Code) .